中国内地涉税信息自动交换

为了打击跨境逃税,中国大陆成为100多个致力于实施金融账户涉税信息自动交换标准(AEOI标准)的管辖区之一,于2013年8月签署了《多边税收征管互助公约》,并于2015年12月加入了《金融账户涉税信息自动交换多边主管当局间协议》。

2016年10月28日,国家税务总局完成了《非居民金融账户涉税信息尽职调查管理办法(征求意见稿)》的公众意见收集工作。

随后,2017年5月9日(注:原文时间有误),国家税务总局会同财政部、中国人民银行、中国银监会、中国保监会、中国证监会联合发布了《非居民金融账户涉税信息尽职调查管理办法》(以下简称《办法》)。

《办法》对《征求意见稿》进行了一定的修改和澄清,将《税收征收管理法》和《反洗钱法》作为AEOI在中国大陆实施的法律依据,与经合组织提出的框架和要求基本一致。 《办法》自2017年7月1日起生效,中国大陆于2018年进行首次金融账户涉税信息交换。

哪些金融账户信息需要交换?

根据《办法》和中国大陆的相关AEOI规则,一旦金融机构将金融账户(包括存款账户、托管账户和其他符合特定条件的账户)确定为应报告账户,中国大陆金融机构需要向中国税务机关报告的信息包括但不限于以下内容:

|

账户持有人信息 |

· 姓名

· 地址 · 税收居民国(地区) · 纳税人识别号 · 个人账户的特定信息,包括出生日期、出生地。 |

|

账户信息 |

· 账号

· 递交报告的金融机构的名称和识别号(如有) |

|

财务信息 |

· 截至12月31日的账户余额或价值

· 公历年度内收到或者计入该账户的利息总额 · 公历年度内收到或者计入该账户的股息总额 · 公历年度内收到或者计入该账户的金融资产售出或赎回款项的收入总额。 |

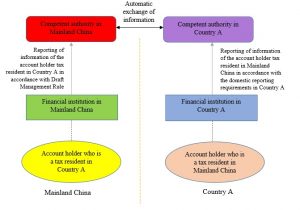

AEOI标准是如何实施的?

下图简要描述了AEOI标准在中国大陆和可报告税务管辖区之间的流动:

AEOI对纳税人有哪些潜在影响?

显然,AEOI标准的引入将大大提高各税务管辖区之间税务信息的透明度。 中国个人/实体在外国税务管辖区赚取/持有的收入/资产信息可能会提供给中国税务机关。

这也适用于在中国大陆赚取/持有收入/资产的居住在外国的个人/实体。 因此,现在是纳税人再次检查其税务居住地的时候了,以避免错误的信息交换,还应该评估自己的税务状况,并确定相关税务管辖区内的任何税务风险。