香港稅局已寄出2017/18年度利得稅報稅表和雇主報稅表

2018年4月,香港大部分公司/機構將收到香港稅務局(“IRD”)寄出的2017/18課稅年度的利得稅報稅表(表格BIR 51)及雇主報稅表。

(A)利得稅報稅表

發送給各公司/機構的利得稅報稅表,用於申報一個課稅年度的應評稅利潤、經調整虧損以及應繳納的利得稅(如有)。

(I)有效的利得稅申報所需的文件

一般來說,公司需要向稅務局提交以下文件,以進行有效的利得稅申報:

(i)正式簽署的利得稅報稅表正本(不接受副本);

(ii)利得稅的計算及有關附表;以及

(iii)經審計的財務報表,包括香港或外國法律要求的審計報告、相關期間的資產負債表、損益表。

(II)申報截止時間

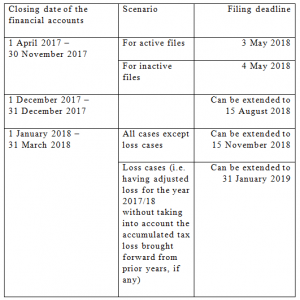

2017/18年度利得稅報稅表的申報截止日期一般取決於公司/機構財務賬目的結算日期,總結如下:

(III)延遲提交利得稅報稅表的可能後果

如無合理理由而未能在指定期限內向稅務局提交有效的利得稅報稅表,可能會導致最高10000港元的複合罰款、稅務局發出估計評稅通知書、根據《稅務條例》第82A條以附加稅形式的罰款及/或法庭訴訟。

(IV)申報利得稅的注意事項

(a)有義務告知應課稅項目及請求發出利得稅報稅表

如果公司/組織未收到稅務局寄送的2017/18年度利得稅報稅表,且其2017/18年度利潤應繳納香港利得稅,則該公司/組織有義務自願書面通知稅務局其應納稅額,並請求在2017/18年度基準期結束後四個月內發送2017/18年度利得稅報稅表。 必須指出,稅務局可能會對違反這一稅收義務的行為採取刑事行動,除非納稅人能夠提供合理的辯解理由。

(b)有義務提交正確的利得稅報稅表

必須謹慎填寫利得稅報稅表,以避免稅務局因填報不正確及/或提供不正確資料而採取刑事/檢控行動。 特別是,應確保利得稅報稅表中的稅務申索,如境外非應稅/免稅收入申索、費用扣除申索,以及關聯交易披露,均有效、正確,且有合理依據。

(B)雇主報稅表

雇主報稅表發送給公司/組織,用於報告公司/組織在截至3月31日的每年向其董事和僱員(如有)支付/應計的薪酬。 雇主報稅表的提交截止日期通常在報稅表發出之日起一個月內。

請注意,公司/組織有義務在雇主報稅表中提供準確和完整的信息,因為這可能會影響董事、員工的個人納稅義務和/或導致來自稅務局的調查。 特別是,必須清晰報告雇主報稅表中某些報酬,如董事費和薪資(這可能對董事產生不同的稅務影響)、住房福利、股份相關的福利(如股票期權和股票獎勵)、離職回國福利,以及遣散費,上述這些福利可能不是直接福利。