香港離岸稅制終結了嗎?

經濟合作與發展組織(OECD)目前正在研究一項新的提案,以進一步解決“防稅基侵蝕和利潤轉移”(BEPS)項目的問題。 發起防稅基侵蝕和利潤轉移項目本身是為了防止跨國企業(“MNE”)利用稅收規則的缺口和不匹配,人為地將利潤從高收入地區轉移到低收入地區或沒有經濟活動的地區。 該項新提案也被稱為“防稅基侵蝕和利潤轉移2.0”,由兩部分組成, 即第一支柱和第二支柱,這兩個支柱將對數字稅收和任何離岸稅制產生影響。

防稅基侵蝕和利潤轉移2.0 第一支柱

第一支柱尋求為來自自動化數字服務和麵向消費者的企業的利潤規定新的徵稅權利。 第一支將主要影響數字業務(如在線搜索引擎、社交媒體平台、數字內容流媒體等)以及面向消費者的業務,在客戶所在的司法管轄區重新分配稅權。

這部分改革不會增加太多的額外所得稅收入,但會在不同司法管轄區之間進行大量收入重新分配。 我們在關於數字稅收的文章中充分討論了第一支柱。

防稅基侵蝕和利潤轉移2.0 第二支柱

另一方面,第二支柱引入了全球最低稅率,並賦予母司法管轄區和來源司法管轄區對所得稅為零或極低的轄區徵收所得稅的權利, 支柱二可能會影響到更為廣泛的跨境業務。 經合組織估計,這兩大支柱每年可增加全球企業所得稅收入約500-800億美元。 在這一背景下, “第二支柱”倡議將如何影響位於國際金融、商業和貿易中心——香港的跨國公司?

第二支柱中提出了以下四條規則:

- 所得計入規則(“IIR”),規定對外國分支機構或受控制實體的收入徵稅,前提是該收入的有效稅率低於最低稅率。

- 徵稅過少支付規則(“UTPR”), 該規則通過拒絕向關聯方支付的款項減稅或實行屬地課稅(包括預扣稅)的方式實施,前提是該款項未按最低稅率或高於最低稅率納稅。

- 轉換規則(“SOR”),該規則將被引入稅收協定,允許居住管轄區從免稅轉換為抵免法,其中對歸屬於常設機構(“PE”)或來自不動產(不屬於PE的一部分)的利潤徵收低於最低稅率的有效稅率。

- 承擔稅負規則(“STTR”), 該規則將通過在來源處對付款徵收預扣稅或其他稅來補充納稅過少支付規則,並在付款不按最低稅率納稅的情況下調整某些收入項目的協定福利資格。

最低有效稅率尚未確定,將由經合組織與不同利益相關者進行討論和磋商。 然而,根據從業人員的討論,最低稅率可能會設定在11%。

儘管香港的整體利得稅稅率為公司16.5%,非法人公司為15%(即高於可能的最低稅率),但“第二支柱”倡議可能會對香港的屬地徵稅制、資本利得免稅和各種優惠稅收制度產生重大影響,因為這些稅制/免稅所產生的有效稅率將低於最低稅率。

支柱二和離岸稅制度的吸引力

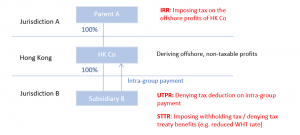

下面的例子說明了所得計入規則、徵稅過少支付規則和承擔稅負規則的運作方式,以及在最低稅率為11%的條件下,對香港企業的影響。 轉換規則可能與香港不相關,因為香港在與其他司法管轄區訂立的稅務協定中,採用抵免法處理雙重課稅問題,而不是免稅法。

在本例中,香港公司的利潤屬離岸性質,根據屬地稅制,無須繳納香港利得稅。 離岸利潤導致香港的實際稅率為0%,低於最低稅率。 這將促使所得計入規則將未徵稅收入的徵稅權分配給管轄區A,在管轄A的利潤將以最低11%的稅率徵稅。 換句話說,從離岸利潤中節省的稅款將被管轄區A徵收的額外稅款抵消。

對於香港公司從附屬公司B收取的集團內款項(即香港公司的海外收入),徵稅過少支付規則適用於拒絕附屬公司B在管轄區B就集團內款項提出的減稅的要求,以此將整體有效稅率提高至最低稅率。

作為徵稅過少支付規則的補充,承擔稅負規則也適用於對子公司B向香港公司支付的集團內部款項(如特許權使用費)徵收預扣稅, 或拒絕香港與司法管轄區B之間稅收條約下的任何優惠條約福利(如降低預扣稅稅率)。

如上圖所示,實施全球最低稅率可能會削弱香港的領土製度的吸引力,也可能會削弱其資本利得免稅和其他優惠稅制

事實上,香港財政司司長在上次財政預算案演講中已提到“第二支柱”倡議對香港的潛在影響,而且今年六月,政府已委任一個有關防稅基侵蝕和利潤轉移2.0的諮詢小組,就香港對此倡議的回應提供意見。

對香港離岸稅制的影響

雖然“第二支柱”倡議尚未敲定,有待於在現階段確認許多操作細節(例如,“第二支柱”倡議中不同規則的申請順序、是否會有任何減免優惠稅收制度的措施等),但其對香港離岸低稅制度的影響似乎是不可避免的。

儘管如此,香港的一些稅收優惠制度(例如,對企業財務中心、飛機出租人和飛機租賃經理的利得稅優惠)已經過反稅基侵蝕和利潤轉移行動5進行了同行評審,並被認為不是有害的稅收做法 因此,最終規則中是否會有某些開拓,以及對香港稅收制度和在香港經營的跨國公司有什麼實際影響,仍有待觀察。